안녕하세요, 디온입니다. 개인적으로 2017~2018년에만 하더라도 블록체인 기반 플랫폼으로서 이더리움의 왕좌의 자리는 다른 후발 주자들에게 쉽게 따라잡히게 될 것이라고 예상해왔었습니다.

아무래도 (1) 정말 느리기 짝이 없는 TPS부터 시작해서 (2) 유저가 트랜잭션을 발생시킬 때마다 지불해야 하는 수수료, 그리고 (3) 그 수수료가 이더리움의 가격이 상승할 수록 비싸지는 메커니즘, 2017년의 ICO붐 때 정말 많은 ERC20 프로젝트들이 대량으로 거둬들인 ETH의 매도 압박 등이 그렇게 예상했던 주된 이유였습니다.

그러나 그로부터 2년이 지난 현재 아직도 블록체인 플랫폼으로서의 이더리움의 왕좌의 자리는 꽤나 견고하게 유지가 되고 있습니다. 크립토씬의 한 인플루언서는 이러한 상황에 대해서 2019년에 DeFi라는 우회적인 마케팅 정책 때문이라고 지적하기도 했는데, 그것이 투자자금을 이더리움 체인 상에 묶어놓기 위한 마케팅 정책에 불과했을 뿐이라고 하더라도 결과적으로는 정말 영리한 선택이었다고 생각이 듭니다.

#1. Activity and Value

온체인 상에서의 활동 지수라고 할 수 있는 Activity 통계자료에 따르면, 이미 이더리움은 많은 후발 프로젝트들에게 상대 우위를 내준지 꽤 오래입니다.

아무래도 트랜잭션당 수수료를 부과하는 대신에 블록체인 리소스를 전세 방식으로 점유 및 지불하는 방식의 DPoS체인들의 온체인 활동 지수가 압도적으로 높은 모습을 보이고 있습니다.

그럼에도 불구하고 누적된 계정당의 활동 지표에서는 비트코인과 이더리움이 왕좌의 자리를 굳건히 지키고 있는 것으로 나타나고 있는 것을 보면 Activity와 해당 체인의 가치(Value)가 꼭 비례하는 것만은 아니다라는 결론에 도달할 수 있습니다.

#2. DeFi에서 자연스럽게 이어지는 PoS

이더리움의 네이티브 토큰인 ETH는 (유저들이 자발적으로 체인상에 락업을 거는) 스테이킹 기능이 없고, 필요도 없는 토큰이었습니다. 이더리움이라는 토큰 런처를 통해 발행되는 다양한 신규 프로젝트들에 투자를 할 수 있는 통화의 수단이었기 때문에 오히려 대량의 토큰이 시장에 내던져질 위험이 있는 고위험군 자산의 성격이 더 강했습니다.

그러나 이더리움을 기반으로 한 다양한 Finance 프로젝트들이 ETH를 체인상에 스테이킹 시킬 수 밖에 없는 DeFi 모델을 구축하면서 정말 많은 수량의 ETH가 DeFi 생태계 내에 락업이 되기 시작합니다.

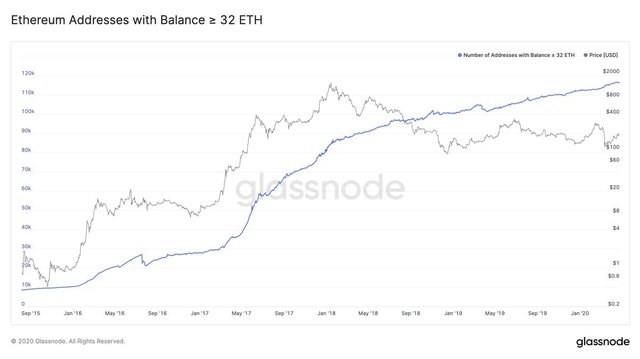

그리고 너무도 자연스럽게 별도의 네트워크에서 테스트를 시작한 이더리움 2.0 (PoS 이더리움)에도 밸리데이터로 참여하고자 하는 계정들에 의해 최소 32 ETH 이상씩의 락업이 진행되기 시작합니다.

현재 이더리움 2.0 로드맵에 따르면 각 계정당 32 ETH씩 묶이는 밸리데이터들의 계정은 최소 2년 정도의 기간은 강제로 락업되는 효과를 가지고 옵니다. 그러다보니 PoW에서 PoS로 얼마나 스무스하게 전환이 되는지, 이더리움 1.0에서 실생활에 사용될 수 있는 디앱이 얼마나 있는지에 관계없이 시장에서의 유통량이나 매도 물량이 지속적으로 줄어드는 현상이 발생하게 됩니다.

#3. 2020년에도 이더리움일까?

2017년말~2018년초 만큼의 엄청난 가격상승은 모르겠지만, 이더리움은 그동안 토큰 런처로서 판매된 물량들을 시장에서 제법 흡수하고 제법 원래의 페이스를 되찾은 모습으로 보입니다.

더군다나, ICO에 대해 미국을 비롯한 한 국가의 규제가 심해지고, DeFi를 기반으로 하는 스테이킹 모델, 렌딩 서비스 등이 활성화될 수록 지난 2019년과 유사한 이더리움의 강세는 계속될 것으로 예측이 됩니다.

'암호화폐 > 이더리움' 카테고리의 다른 글

| 0.55 ETH 전송에 약 31억원 정도의 GAS수수료를 지불하는 사고 발생 (0) | 2020.06.11 |

|---|---|

| DeFi의 성장세에 따른 Ethereum 고유 계정 수 1억개 돌파 (0) | 2020.06.10 |

| 2020년 신규 발행된 이더리움의 50%이상을 매집하고 있는 그레이스케일(Grayscale) (0) | 2020.06.09 |

| 이더리움 2.0 테스트넷이 ETH의 가격 상승을 이끌 수 있을까? (0) | 2020.04.27 |

| 여러 DeFi가 의존하고 있는 체인링크(Chainlink)의 업데이트 중단 사태 (0) | 2020.03.14 |